RTportal - это сайт, посвященный риск-технологиям и всему, что с ними связано.

Банковские риск-технологии - это программы и сервисы, с помощью которых выстраивается логика для снижения риска.

В более широком смысле - это так же методики оценки риска, математические модели, подходы для выстраивания качественных процессов по управлению рисками и автоматизации рутинного ручного труда риск-менеджера.

На сайте мы стараемся собрать максимум информации по теме риск-технологий и даже больше.

У нас есть тематические статьи и новости, классный календарь важных событий, описания основных игроков отрасли, информация о применяемых инструментах, а так же раздел с обучением

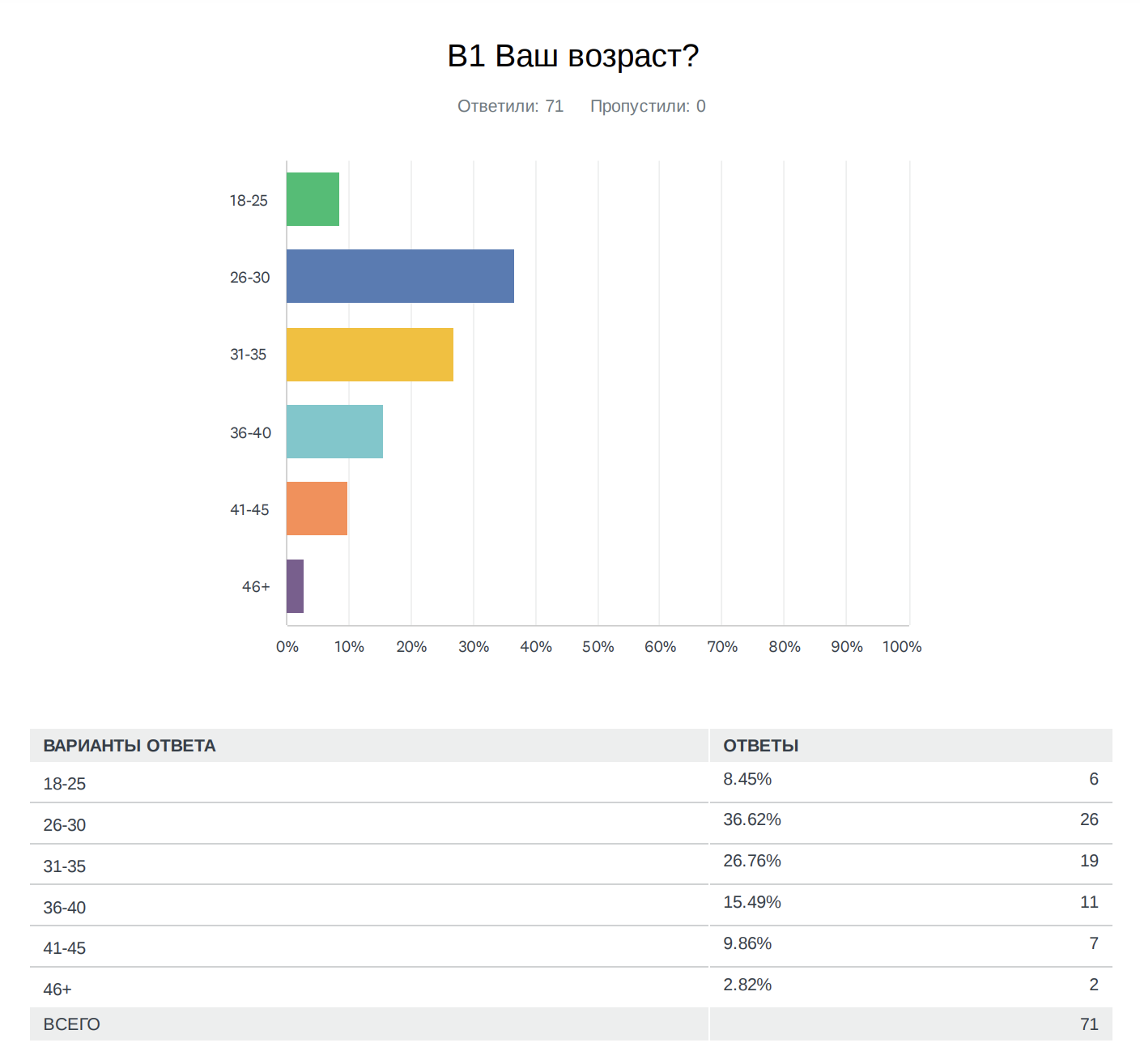

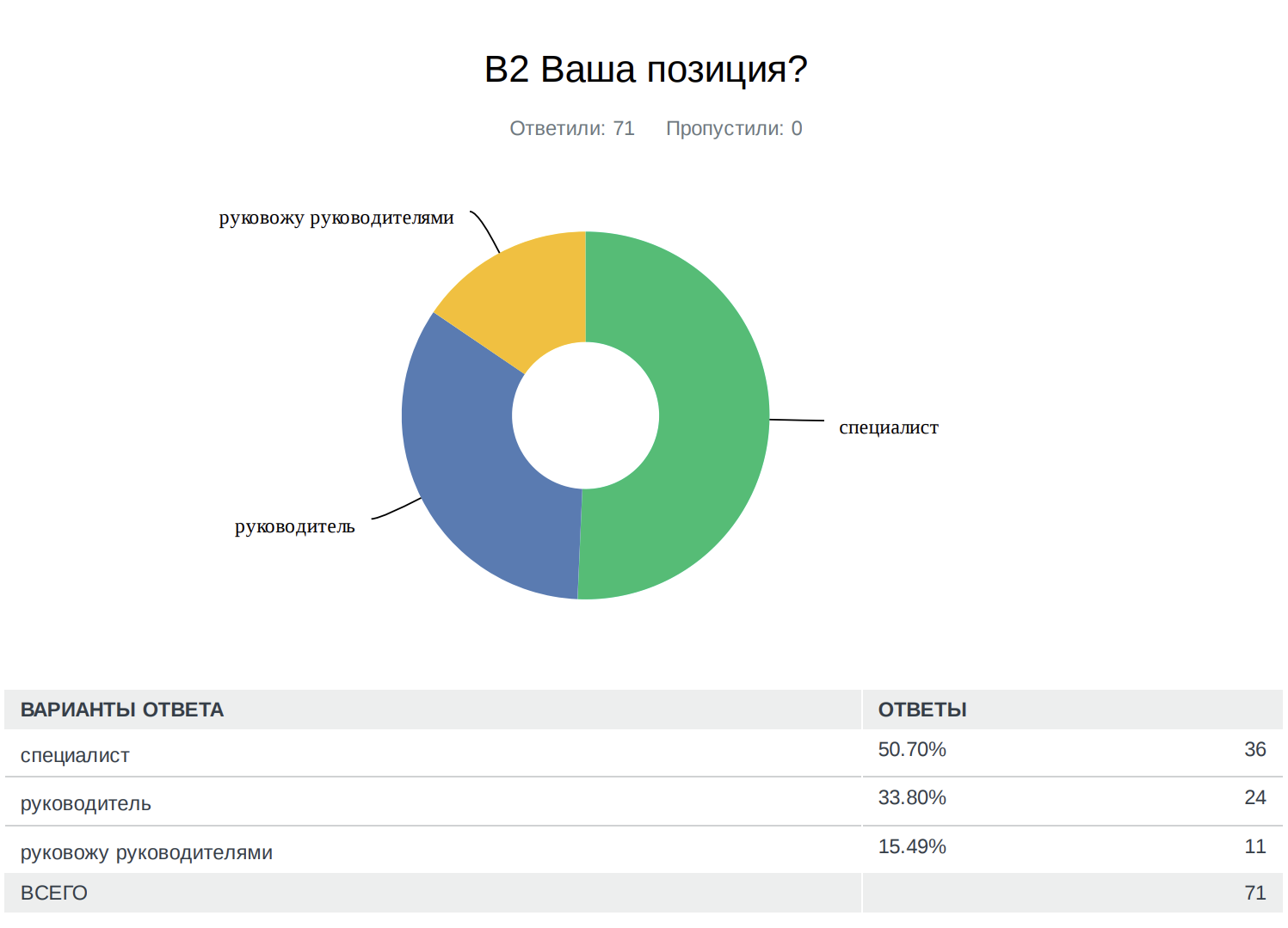

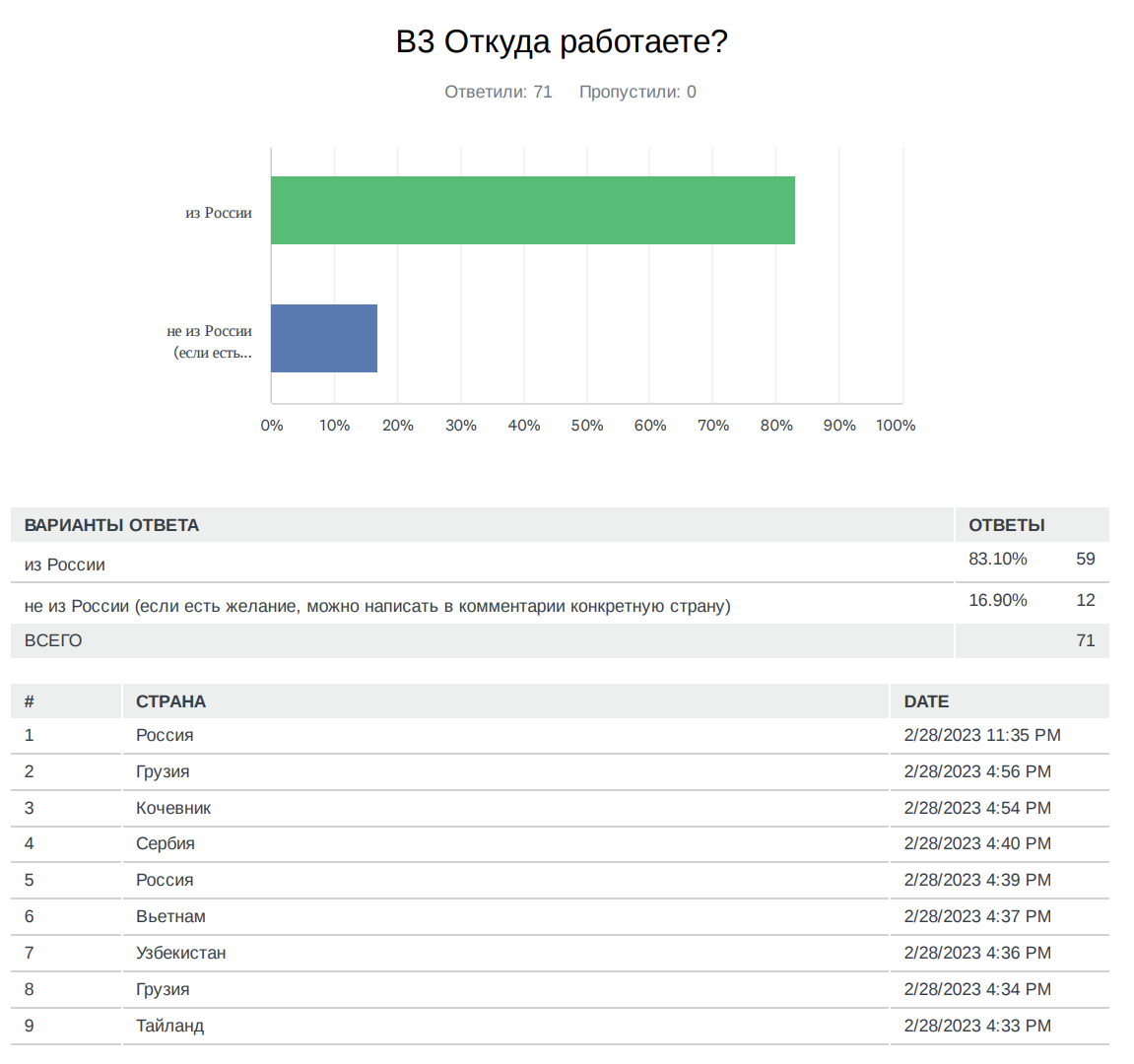

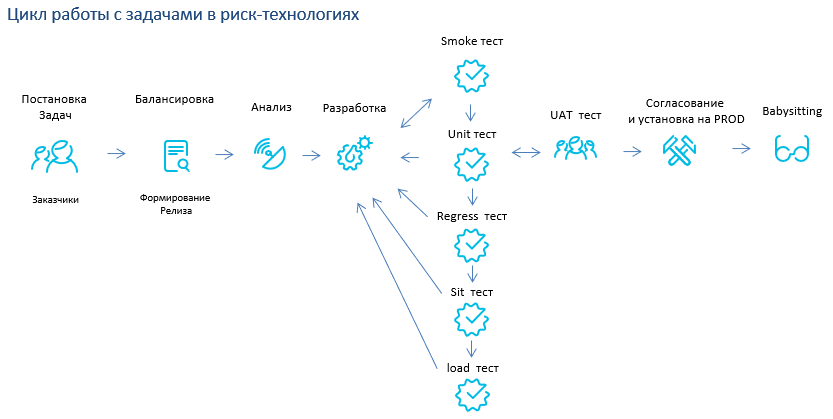

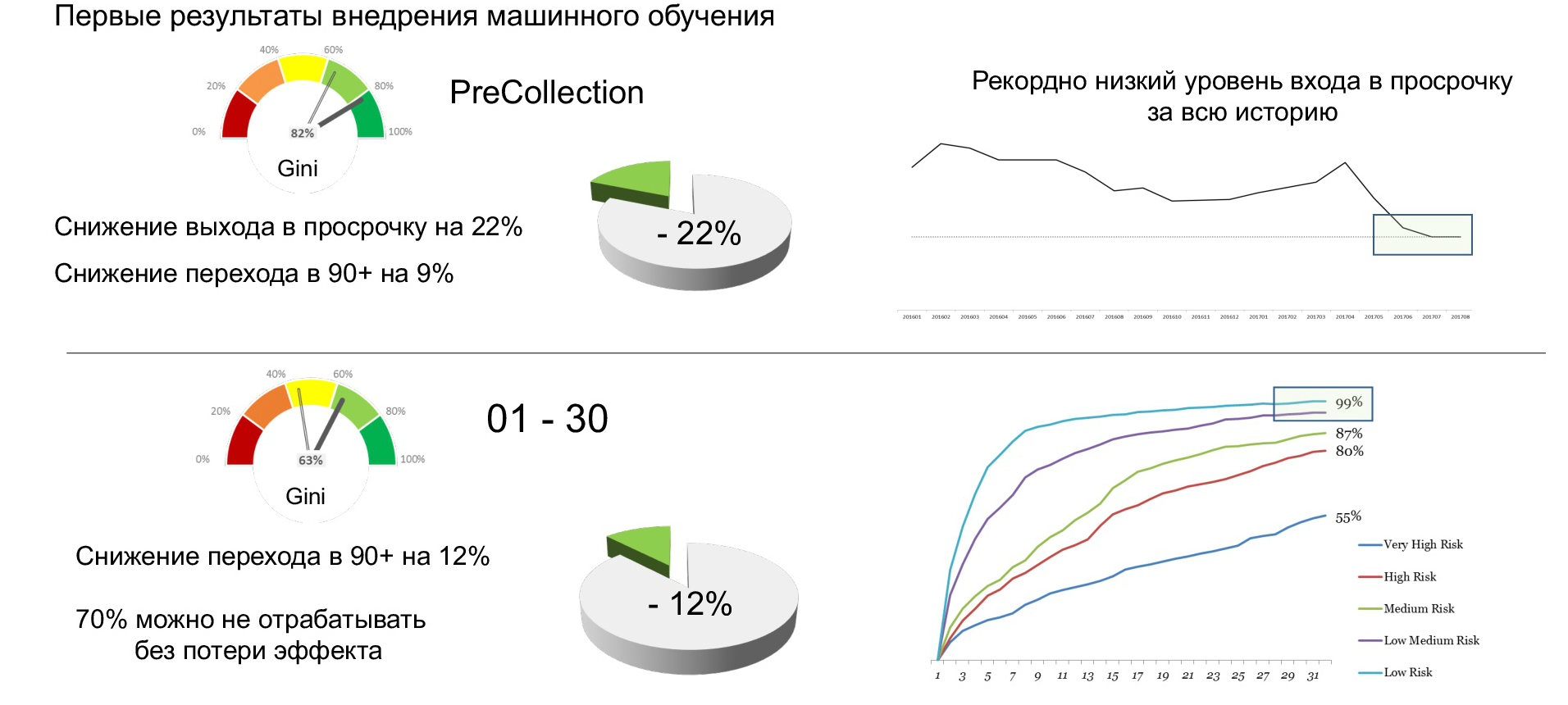

Всем привет! 01.03.2023 провели перепись нашего чата в Telegram RTportal community Исходя из ответов тех кто поучаствовал, в сообществе 33 организации, 2 кредитных бюро, 2 страховые, 25 банков и 7 стран. Остальные результаты: В далёком 1974 году конгресс США утвердил любопытный закон "О равных кредитных возможностях" (Equal Credit Opportunity Act), который запрещает дискриминацию потенциальных заемщиков по полу, семейному положению, расе, цвету кожи, религии, стране происхождения, источнику дохода и возрасту. Доля автомобилей, купленных в кредит, составила 50,3% от общих продаж. По информации 4 100 кредиторов, передающих сведения в Национальное бюро кредитных историй (НБКИ), по итогам 1 квартала 2018 года количество купленных в кредит автомобилей составило 164,3 тыс. единиц. По сравнению с аналогичным периодом прошлого года, число выданных автокредитов выросло на 28,3% (в 1 кв. 2017 года – 128,0 тыс. ед.) (Диаграмма 1). В свою очередь, по сравнению с аналогичным периодом прошлого года объемы автокредитования в 1 квартале 2018 года выросли на 30,9% и составили 115,1 млрд. руб. (в 1 кв. 2017 г. – 87,9 млрд. руб.). Диаграмма 1. Динамика выдачи автокредитов в 1 квартале 2015 – 2018 гг., в тыс. ед. Сопоставление данных о рынке автомобилей, предоставленных аналитическим агентством «АВТОСТАТ», и количества выданных автокредитов указывает на продолжающуюся тенденцию по увеличению доли кредитных автомобилей в общем объеме автомобильного рынка (Таблица 1). Так, в 1 квартале 2018 года доля автомобилей, купленных в кредит, составила 50,3% от общих продаж, увеличившись по сравнению с аналогичным периодом прошлого года на 4,6 процентного пункта (в 1 квартале 2017 года – 45,7%). Таблица 1. Динамика рынка новых автомобилей, выдачи автокредитов и доли автомобилей, купленных в кредит в 1 квартале 2014 – 2018 гг. Портал futurebanking и журнал «Риск-менеджмент в кредитной организации» устраивают 18-19 апреля конференцию по скорингу ScoringConf2018. Специально к этому событию они выпустили брошюру со статьями по скору "Scoring Days 2018 Cвежие методики". Темы: Средний размер потребкредита в феврале 2018 года достиг 159,2 тыс. руб., увеличившись на 19,1% по сравнению с февралем 2017 года По данным 4 100 кредиторов, передающих сведения в Национальное бюро кредитных историй (НБКИ), в феврале 2018 года количество выданных кредитов на покупку потребительских товаров (потребительских кредитов) составило 1,08 млн. ед., увеличившись всего на 3,0% по сравнению с аналогичным периодом 2017 года (1,05 млн. ед.). Вместе с тем, сумма выданных в феврале 2018 года потребкредитов достигла 171,9 млрд. руб., увеличившись по сравнению с февралем 2017 года на 22,7% (в феврале 2017г. – 140,1 млрд. руб.). Таким образом, средний размер потребкредита вырос за год на 19,1% и в феврале 2018 года составил 159,2 тыс. руб. (в феврале 2017г. – 133,6 тыс. руб.) (Диаграмма 1). Диаграмма 1. Динамика среднего размера потребкредита в 2017-2018 гг. Доля одобренных банками заявок граждан на ипотеку выросла до 67,5% По информации 4 100 кредиторов, передающих сведения в Национальное бюро кредитных историй (НБКИ), в 2017 году уровень одобрения банками заявок граждан на предоставление ипотечных кредитов увеличился на 3,0 процентных пункта до 67,5%. В 2016 году данный показатель находился на уровне 64,5% (Диаграмма 1). Таким образом, в прошлом году банки удовлетворили более 2/3 заявок граждан, желающих приобрести жилье в кредит. Диаграмма 1. Динамика доли одобренных заявок граждан на ипотеку в 2016-2017 гг., в % Если вы что-то делаете, то рано или поздно совершите ошибку:) Не совершает ошибок только тот, кто ничего не делает. Ошибки – это нормально. Тут бы можно было и расслабиться, однако, как говорил один умный человек «У вас есть право совершить ошибку и обязанность её исправить». С ошибками нужно работать, анализировать причины их возникновения, повышать скорость реакции, механизмы оценки, разрабатывать способы избежания или хотя бы минимизации урона. В разных областях свои есть свои нюансы, но я постараюсь не углубляться в абстрактные процессы и в этой статье опишу основные, с моей точки зрения, нюансы контроля качества доработок в риск-технологиях. Верхнеуровневый процесс работы с задачей от момента постановки до момента установки на PROD выглядит так: Опустим тонкости постановки, анализа и разработки задач. Начнем сразу с тестирования. Тестирование в риск-технологиях делится на smoke, unit, regress, sit, uat, babysitting и load test. 1. Сбертех предлагает вчерашним выпускникам бесплатно поучиться Java с последующим трудоустройством лучших. 2. Тинькофф опубликовали список бесплатных курсов по финтеху. Записаться можно до 6 февраля. Сами занятия начнутся с 19 февраля. Так же как и у сбертеха, лучшим на курсе предложат работу, но главное это то, что учебу обещают на реальных банковских кейсах по темам «Управление рисками», «Автоматизации тестирования», Scala, Frontend, Android, iOS. 3. На банкире опубликовали статью о том как работает скоринг в МСБ. Технических откровений там искать не стоит, написано верхнеуровнево на пальцах, но в целом любопытно почитать комментарии разных банков по этой теме. 4. Из статьи Вадима Ковалева можно узнать что Бинбанк с помощью machine learning сократил выход просрочку на 22%, что 70% должников гасят просрочку до 20 дня даже если с ними не было контакта, о том что работает все это на python, о моделях воздействия на клиента и еще много чего по теме collection в Бине. Есть даже графики: Самый «длинный» средний срок ипотечного кредита зафиксирован в сегменте заемщиков до 30 лет – 16,0 лет, а самая высокая динамика роста данного показателя – в возрастном сегменте от 40 до 49 лет (+4,9%) По данным 4 100 кредиторов, передающих сведения в Национальное бюро кредитных историй (НБКИ), средний срок ипотечного кредита в стране в 3 квартале 2017 года составил 14,9 лет, увеличившись на 4,3% (или 0,6 года) по сравнению с аналогичным периодом прошлого года (в 3 кв. 2016г. - 14,3 лет) (Таблица 1). Таблица 1. Динамика среднего срока ипотечного кредита в 2016-2017гг., в гг. Возраст заемщиков Средний срок ипотечного кредита, в гг. Динамика, в % 3 кв. 2016 г. 3 кв. 2017 г. По всем возрастам 14,3 14,9 4,3% в том числе: до 25 лет 15,4 16,0 4,2% от 25 до 29 лет 15,4 16,0 3,8% от 30 до 39 лет 15,1 15,9 4,8% от 40 до 49 лет 13,7 14,4 4,9% от 50 до 59 лет 10,4 10,8 4,5% от 60 до 65 лет 7,7 8,1 4,7% старше 65 лет 9,4 8,6 -9,2% 1. В нашей telegram группе провели два опроса на темы "Во сколько вы обычно приходите на работу" и "Во сколько вы обычно уходите с работы". Если судить по самым популярным вариантам ответов, то продолжительность рабочего дня рисковика составляет 10 часов (с 9 до 19). Детали по распределению остальных вариантов на графиках:

2. Перед новым годом компания BaseGroup Labs презентовала новый продукт Loginom, который заменит собой Deductor. О том, что нового в продукте и чем он отличается от предшественников можно посмотреть в этом видео: 3. Google презентовал бесплатный сервис по созданию нейросетей AutoML Vision. Не смотря на заявленную простоту, чтобы им пользоваться нужно все же обладать базовыми навыками Decision Science. Как минимум знать что показывают ROC, KS и т.д. Полутораминутная презентация сервиса: Новости и статьи

Перепись населения нашего чата в Telegram

Это только из тех кто прошел опрос.

А что там в США? Закон о равных кредитных возможностях (1974)

Семейный статус можно спрашивать, если кредит предполагает что супруг будет со-заемщиком (в ипотечном кредите, например). Если кредит индивидуальный, то спрашивать нельзя.

Возраст можно использовать как параметр в математически обоснованной модели, однако он не может служить ухудшающим фактором. В такой обтекаемой формулировке его лучше не использовать в принципе.

Кредитор не может отказать соискателю по доходу, если доход фигурирует в государственном реестре пособий и выплат. Даже если потенциальный заёмщик живет только на пособие по безработице или алименты.

Пол не может запрашиваться и использоваться ни в каком виде, нельзя даже в скормоделях.

Полный перечень случаев, считающихся или не считающихся дискриминацией можно посмотреть здесь (eng).

Штрафы за несоблюдения закона составляют до $10,000 при единичном нарушении и до $500,000 при систематических дискриминациях.

Этот закон сильно расходится с современной банковской практикой в России, где пол, возраст и доход являются составляющими скоринговых моделей и напрямую влияют на оценку кредитоспособности потенциальных заёмщиков.

НБКИ и «АВТОСТАТ»: в 1 квартале 2018 года было выдано на 28,3% автокредитов больше, чем за аналогичный период 2017 года

Cпецвыпуск статей по скорингу журнала «Риск-менеджмент в кредитной организации»

НБКИ: сегмент потребительских кредитов растет за счет увеличения их среднего размера

НБКИ: в 2017 году банки одобряли две из трех заявок граждан на ипотеку

Методология тестирования доработок в риск-технологиях

Интересное за неделю 28.01.18

НБКИ: средний срок ипотечного кредита достиг почти 15 лет

Интересное за неделю 21.01.18